中小企業の社長が、親族を(主に奥様)非常勤役員にするメリットは主に6つあります。

非常勤役員には、常勤役員とは違ったメリットがあります。

メリット1・役員報酬が損金になる。

非常勤役員の妻に支払う給与が損金になりますので、その分、法人税を下げることができます。

役員報酬とは、あらかじめ定められた支給基準によって、毎日、毎週、毎月のように、月以下の期間を単位として規則的に反復又は継続して支給される定期の給与のことです。

ただし、1年に1回や半年に1回ごとなどに、まとめて報酬を支払う場合は、原則損金算入が認められません。

仮に、上記のような報酬形態で、損金に認めてもらうには、「事前確定届出給与」の制度を利用しなくてはいけません。

※これは同族会社の話で、非同族会社には適用されないので、混同しないように注意しましょう。

非常勤役員の報酬はいくらまで?

ですが、報酬がいくらでも損金に認められるかといえばそんなことはありません。

実態の伴わない報酬額は否認される可能性があります。

たとえば、平成17年に出た、国税不服審の判決では、月額300万で支払っていた報酬が、そりゃあいくらなんでも払いすぎということで、月額15万円が妥当と判断されました。

「ではいったいいくらが適正額なのか」と、税務署に聞いてみましたが、教えてくれることはありませんでした。

お役所は言質を取られることを、非常に嫌うようです。

メリット2・報酬を分散することで節税になる。

超過累進課税の所得税は、給与額が大きくなるほど税額が多くなります。

それに対し、給与から控除される「給与所得控除」は、給与が多くなるほど小さくなります。

従って、社長一人で多くの給与をもらうより、二人で給与を分散したほうが、「給与所得控除」が増え、節税になるというわけです。

たとえば、社長一人で1000万の報酬を取った場合。

社長の年収1000万円

所得税・住民税 約147万円

社長を600万円。妻を「常勤役員」にして400万支給した場合

社長 600万円

所得税・住民税 約52万円妻 400万円

所得税・住民税 約27万円合計(社長+妻)=79万円

結果:147万-79万=68万円

この場合、妻を常勤役員にして所得を分散した方が、68万円税金が安くすむことになります。

ただこれは、何度もいいますが、妻が「常勤役員」の場合の計算です。

「非常勤役員」だと話が変わります。

税務署から否認される恐れがあるのです。

非常勤役員に高額な報酬を支給すると、要は、それ税金逃れじゃないですか?という疑念を持たれることになってしまいます。

非常勤役員に高額な報酬を支払い、それを損金として認められるには、第三者が聞いても納得できる、「余ほど合理的な理由」が必要かと思われます。

とはいえ、です。

非常勤役員の人数に制限はありません。

ですので、家族を非常勤役員にして、所得の分散を計れば、一人当たりの額は少ないですが、人数分だけ節税できることになります。

しかしここでも注意点は、非常勤役員の報酬額です。

実態の伴わない高額の報酬は、否認される可能性がありますので、重々注意が必要です。

メリット3・非常勤役員の報酬を103万以下にすれば、所得税・住民税もかからない。

非常勤役員に高額な給与を支給しても、税務署から否認されてしまえば、役員報酬のうち高額と思われる部分は損金として認められません。

となると、節税を目的とした非常勤役員への報酬として支払えるべき額は、たかが知れていることになります。

それならあえて、所得税・住民税がかからない低い額を設定した方がよほど合理的な考えです。

年間103万以下の報酬に設定すれば、配偶者自身に所得税がかかりません。

さらに、社長の扶養として(扶養の実態が必要)、配偶者控除も受けることができます。

ちなみに、住民税は年間100万以下で非課税です。

では、計算してみます。

社長の年間報酬 600万

妻:専業主婦

社長の所得税・住民税 約50万円

社長の年間報酬:504万円

妻:96万円

社長の所得税・住民税 約40万円

妻の所得税・住民税 0円

結果:50万-40万=10万

従って、社長一人で600万円の報酬をもらうより、10万円の節税となります。

メリット4・社会保険料の負担をなくすことができる。

非常勤役員の場合は、社会保険加入の適用から外れます。

ただ、名目が「非常勤役員」となっていても意味はありません。

非常勤かどうかの判定は、「勤務実態」で見られることになります。

その判定基準は

- 会社の経営にどれくらい関わっているか

- 役員として業務執行権はあるか

- 役員会議に出席しているか

- 会社への出社日数

- 報酬額は他の常勤取締役と比べて妥当か

といった感じで、明確に線引きされたないのが実情です。

それゆえ、年金事務所の担当者によっても解釈はあいまいで、統一された基準がないのです。

ただ気をつけなくてはいけないのは、よくインターネット上で見受けられる、「労働時間が通常の労働者の概ね4分の3以上(週40時間なら30時間以上)」という基準を満たしても、その人が指導しないと現場が回らないような状態だと、常勤役員とみなされるケースもあるとのことです。

そもそも、「労働時間が通常の労働者の概ね4分の3以上」というのは、従業員に当てはまる基準で、役員には当てはまらないとも、年金事務所の担当官はいうてました。

で、非常勤役員になると、社会保険の資格を喪失しますので、「国民健康保険」と「国民年金」に移行することになります。

これだと、何の経済的メリットもありません。

そこで、非常勤の報酬を年130万円未満にします。60歳以上は180万円未満です。すると、社長の「被扶養者(第三号被保険者)」となり、社会保険料の負担が丸々なくなります。

税金とのメリット(所得税・住民税の削減)を併せて受けたいなら、年103万円以下に設定します。

こうすることで、「税金」と「社会保険料」を節減することができます。

仮に社長の月収が60万、奥様が常勤役員で月収20万円だった場合とこれを社長の月収60円、奥様の非常勤役員の報酬8万5千円にした場合で、どれくらい削減効果があるか計算してみます。

<社長の月収が60万、奥様が常勤役員で月収20万のケース>

<社長の月収が60万、奥様が非常勤役員で月収8.5万のケース>

年間約46万の削減効果があることがわかります。

メリット5・役員退職金や役員弔慰金を支給することができる。

非常勤役員に対して、役員退職金や役員弔慰金を支払うこともできます。

退職所得は、他にないほど税制優遇されています。

ということは、非常勤役員の数が増えれば、退職所得の恩恵を受ける人も増えることになります。

社長個人でもらえる退職金には限りがありますが、非常勤役員に家族がいれば、その分だけ家族単位での収入は増えることになります。

※退職支給額をいくらにするかに制限はありませんが、個人の退職金控除額と、会社の退職金損金算入限度額には制限があります。

すでに年金財政も危うくなっていることを考えれば、退職金で個人収入を最大限にしておくことは必須の課題です。

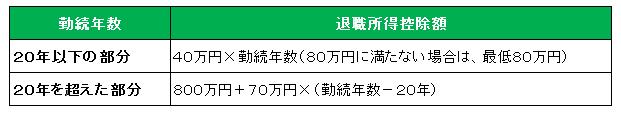

退職所得控除額は以下の通りです。

・No.1420 退職金を受け取ったとき(退職所得)国税庁HP

はっきりいいますと、現在国内でお金を残すには、退職所得を利用するのが一番効果的な方法です。

非常勤役員を活かせば、その恩恵をめいいっぱい受けることができます。

非常勤役員に退職金を支給する場合の注意点

退職金は会社への功労に対する意味で支給されるお金です。

よって、非常勤役員に退職金を支給するためには、

- 会社に対して功績があった

- 何らかの役務の提供があった

必要があります。

上記の条件を満たせば、非常勤役員に退職金を支給することができます。

つまり、後々税務署からお咎めをいただかないためには、会社に対して功績があったこと、何らかの役務の提供があったことを、証拠として残しておかなくてはいけないのです。

お役所に説明するには、何事もエビデンス(証拠)が必要というわけです。

もし、名目的な非常勤役員で、何も会社に貢献していなければ、支給した退職金は、法人からの贈与として寄付金とみなされる可能性があります(退職金をもらった非常勤役員側は一時所得)。

また、非常勤役員に会社への功績があったとしても、不相当に高い部分の退職金は、過大役員退職金として、損金算入できないことになります。

役員退職金の適正額の計算法

1・平均功績倍率法

2・最高値功績倍率法

3・1年あたりの平均額法

一般的に通常に非常勤役員の場合は、①または②の方法で、退職金の適正額を求めます。

しかし、非常勤役員の場合は、無報酬や、在職期間中、著しく報酬が低くなっている場合は、①と②の方法ではなく、③のように最終報酬月額を算定の基準としない方法がより合理的と考えられます。

なお「役員退職金適正額」の計算は、会社が支給した退職金を損金に算入できる額を求める計算式です。

役員退職金を受け取った非常勤役員個人の「退職金控除額」とは違いますので、混同しないようにしてください。

メリット6・奥様の固有の財産になる【相続対策】

非常勤役員として給与を支払うことで、支払ったお金を妻固有の財産とすることができます。

社長によってはずい分先の話になりますが、奥様に非常勤役員にすることで、相続対策になります。

なぜ、夫婦で貯めたお金を、わざわざ妻固有の財産としなくてはいけないのか?

たとえば預貯金の名義が「妻」のものでも、実態で判定され、夫(社長)の財産であるとみなされることがあります。

いわゆる「名義預金」です。

仮に奥様が専業主婦で、夫(社長)から妻の預金に生活費を入金されていたとします。

奥様は、そのお金で生活費をまかない、残りのお金が口座に貯まってきました。

専業主婦の期間が長ければ、その口座に残ったお金が何百万、多いときには数千万単位になるケースもあります。

しかし、です。

専業主婦が、実際に何千万円も貯めることは不可能です。

したがって、それは奥様固有の財産ではなく、実質夫(社長)の財産と見られてしまうのです。

相続の税法上では、誰の名義であるのかはあまり関係がありません。

それよりも、その財産を誰が作り出してきたかを非常に重視するからです。

ですから、奥様の預貯金であっても、

- 結婚時の持参金

- 以前、働いていたときに貯めたお金

- 自分の父母などからの相続により引き継いだお金

以外のお金は、夫(社長)の財産として相続税の対象となりかねないのです。

そしてここからが大事ですが、税務署から名義預金とみなされれば、相続税が追徴課税されます。

財産を隠したり隠ぺいしたなどと、悪質とみなされると、重加算税まであり得ます。

だからこそ、非常勤役員という事実を持って、奥様固有の財産をしっかり作っておくことは大事なのです。

また、毎年の暦年贈与(110万円まで)と一緒に、役員報酬を渡していけば、それなりに大きな金額を奥様に残せます。

大事な奥様が相続時に困らないために、非常勤役員で給与を支払っておくことも相続対策として有効です。

【重要】非常勤役員でも勤務実態は明らかにしておく

奥様を非常勤役員にすることで節税対策や相続対策にはなりますが、非常勤といえど勤務実態は必要です。

非常勤役員への役員報酬が否認されないよう、勤務実態や経営への関与があった証拠を残しておくことは大切です。

役員報酬とは、会社の経営に寄与したから支払うものであって、会社の経営に貢献してない人に普通は支払いません。

非常勤役員への報酬がいくらが妥当かという前に、会社で働いてない人にお金払わないでしょっ、というごくごく常識的な話です。

それは非常勤役員でも同じです。

あとで過大と否認されないように、しっかり記録と証拠書類を残しておきましょう。

非常勤役員のQ&A

Q・現在会社に勤めているのですが、他の会社の非常勤役員になれますか?

A・非常勤役員に兼業の規制はありませんので、なることはできます。

ただし、現在お勤めの会社に兼業禁止の規定があるなら、服務規程違反になります。

まとめ

非常勤役員の報酬を高額にするのは、否認されるリスクがありますので、節税という観点からは、大きなメリットはないように思われます。

しかし、社会保険料削減というところから考えれば、奥様を社長の扶養に入れることで、経済的メリットが出てきます。

昨今の、社会保険料増大を考えれば、一人分の費用とはいえ、この固定費は無視できないコストです。

国の社会保険料事情を考えれば、さらなら費用負担も考えられますので、社会保険料の負担軽減は、法人の大きな課題ともいえます。

また、非常勤役員1人で節税できる範囲はたかが知れてますが、数が増えれば、その限りでもありません。

親族の非常勤役員のへの変更も、検討してみてください。

コメント